世界的・歴史的な株安のチャンスに

株式投資をはじめたいあなたへ

世界的・歴史的な株価の下落を受けて「株をはじめたい!」と思っているあなたのために、口座開設から取引開始までを簡単に説明しています。

あくまで「すぐにはじめたい!」というあなたのために用意したものなので、必要最低限の情報しか載っていません。このページを読んだからといって上手く利益をあげられるわけではありません。

しかし、「とにかく株を始める」ことはできます。そのためのお手伝いは喜んでさせていただくので、ぜひこのページを読んで、株を始められるようにがんばってください。わからないことがあったら、掲示板やメールで管理人ひかるに聞いてくださいね。

とりあえず口座開設!

株式市場が低迷しているうちに株をはじめたい!とにかく早くはじめたい!という場合は、すぐに証券会社に口座開設しましょう。証券会社は「SBI 証券」がオススメです。

手数料の安いネット証券の中で、最も口座数の多い証券会社です。初心者の方にもわかりやすい管理画面で、使い勝手もバツグンです。すぐに取引をはじめることができると思います。

資料請求から口座開設まで

ネット証券に口座開設する場合、資料請求から開設完了までに2週間ほどかかります。具体的には以下のような手順を踏むことになります。

(1) インターネットで資料請求する

(2) 証券会社から申込書が届く

(3) 申込書に記名・捺印して返送する

(4) 証券会社から口座情報が届く

(5) 口座に入金すれば取引可能になる

このように、はじめようと思い立って資料請求をしても、すぐに取引できるわけではありません。といっても、資料請求しなければいつまでたってもはじめられないので、思い立ったらスグに口座開設するのがベストです。

もちろん口座開設は無料でできますし、口座管理にもお金はかかりません。だから、とりあえず作っておくということでもいいと思います。

証券会社の選び方

証券会社を選ぶときに見えるべきポイントは以下のとおりです。

[ 信頼性 ]

つぶれそうな銀行にお金を預ける人はいないと思います。証券会社も同じ。実績があり、信頼できるところを選びましょう。具体的には、口座数や運営母体を調べるといいでしょう。

[ 手数料の安さ ]

ネット証券の大きなメリットのひとつが、手数料の安さです。ネット証券ならどこでも安いですが、その中でも差はあるので、できるだけ安いところにしたいですね。

[ 情報とサービス ]

いまは証券会社に口座開設しなくても、必要な情報が手に入ります。独自のサービスを出していると

[ 商品の品揃え ]

日本株だけではなく、外国株や投資信託、FXなども取引可能かを、自分の投資スタンスと照らし合わせ見てみましょう。

[ まとめ ]

上記すべてがそろっている証券会社を選ぶ必要はありません。自分にとって何が大切かということを考えて、それに合った証券会社を選びましょう。

オススメの証券会社

管理人ひかるがメインに使っているのは「SBI 証券」です。口座数がネット証券No.1で信頼性があります。手数料の安さも納得の水準で、なにより使い勝手が良いです。

外国株や投資信託の取扱いも積極的で、初心者の方に聞かれたときにまずオススメする証券会社です。

(ほかのオススメについては、「おすすめ証券会社」のページをご覧ください。)

SBI 証券の口座開設方法

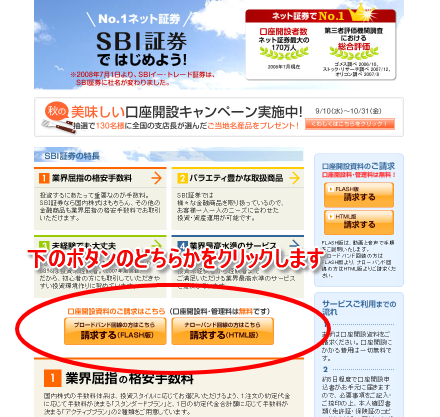

(1) まず、SBI 証券のサイトを開きます。そして、下記の画面にあるようなオレンジ色のボタンをクリックします。

「FLASH版」と「HTML版」がありますが、ブロードバンド回線の場合はフラッシュ版がおすすめです。女性が出てきて、やさしく解説してくれます。

(2) 必要事項を記入していきます。ちょっとだけ時間がかかりますが、がんばりましょう。

(3) 数日後に、記入した住所に申込書が届きます。ハンコを押して、返送しましょう。

(4) 口座開設完了のお知らせと、あなたの口座情報が届きます。そこにある口座に入金すれば、取引をはじめられます。

それでは、レッツ口座開設!

投資をはじめる前に

証券会社に資料請求したら、株の勉強に取りかかりましょう。口座開設完了まで2週間くらいの時間がありますので、そのあいだにできることはやりましょう。

しかし、先に断っておきますが、「たった2週間の勉強で株で儲けるようになることは、ハッキリ言って無理」です。

株式市場がかつてない下落に見舞われている今、投資をはじめようという判断はとても賢明だと思います。しかし、株をはじめてすぐに儲けられると思っていたら、あとで後悔することになるかもしれません。

たしかに、いま株を買えば、のちのち上昇相場が来たときに儲けられる可能性は高いです。しかし、ハズレの銘柄(企業)を買ってしまった場合は、最悪その企業が倒産してしまって、お金がなくなってしまうということもあり得ます。

まず、それを理解しましょう。そして、覚悟ができたら先に進みましょう。

もっとも、はじめたいときにスグにはじめられるように、今回投資をはじめる覚悟ができなくても、証券会社に口座開設しておくことは大事だと思います。

投資スタンスの決め方

株式投資をはじめる場合、大きく分けて次の2つの方法があります。

(1) インデックス運用

(2) アクティブ運用

(1) の「インデックス運用」というのは、市場全体の動きに合わせて資産が変動するように投資する方法です。簡単にいえば、ニュースでよく出てくる「TOPIX」を買うようなものです。

TOPIXのことをインデックス(指数)といいます。インデックスとは、市場全体の動きをあらわすもの、市場平均をあらわすものです。

TOPIXは東証一部の銘柄(企業)をほぼカバーしているので、TOPIXを買うということは東証一部全体を買うということになります。

インデックス運用では、市場が上げれば同じように上がるし、下げれば同じように下がります。株式市場は経済を反映するので、つまり経済が発展すれば資産が増加し、不景気になれば資産は減少します。

(2) の「アクティブ運用」というのは、個別銘柄(企業)へ投資をすることです。ふつう、株式投資といえばこちらが該当します。インデックス運用が市場平均の成績を目指すのに対して、こちらは市場平均を超える成績を目指します。

トヨタとか日産とかキヤノンとか、そういった個別の企業を自分で選び、投資するのです。

たいていの場合、複数の銘柄を選んで、それぞれに同じ割合で投資します。そうすれば、どれかが下げてもほかの銘柄が上げて全体としてプラスになる、ということが起きる可能性があるからです。

ひとつの銘柄への投資は、成功すれば利益が大きいですが、失敗すれば損失も大きいのです。

(1) と (2) どちらを選ぶかは、個人の自由です。しかし、市場平均であるインデックスに勝てるプロの投資家は、あまりいないというのが現実です。プロですら、自分で銘柄を選ぶのは難しいのです。

そこで、最初は (1) のインデックス運用をオススメします。こちらの投資法は初心者にやさしく、そして実際の行動としても簡単です。慣れてきたら自分で銘柄選びをはじめるといいでしょう。

もちろん、最初から自分で銘柄を選ぶというのが、絶対ダメだというわけではありません。「市場平均のパフォーマンス(成績)では納得できない」「他人よりも儲けたい」という場合は止めませんので、努力して腕を磨きましょう。

ちなみに、僕は (1) をおこないつつ (2) にも挑戦中です。その詳細については、日記や投資成績のページをご覧ください。

株は長期投資が良い

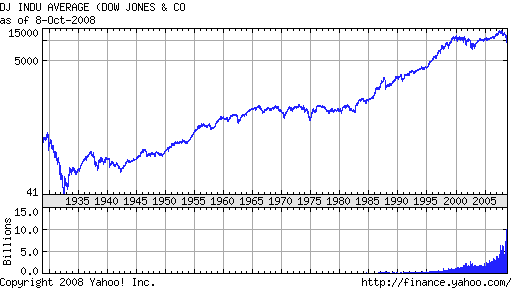

NYダウ平均の長期チャート

上図はアメリカ株式市場の代表的な指標の長期データです。ご覧のように、長期的に見れば株式は確実に上昇しています。債券も株式ほどではないですが、やはり上げ続けています。

しかし、10年や20年停滞することもあります。また、1930年〜1950年ごろのように、マイナスになる場合もあります。運わるくその時期にはまることもないとはいえません。また、過去に上がり続けていたからといって、未来がそうなるとも限りません。

ただ、下図を見ればわかるように、預貯金の利率はインフレ率とあまり変わりません。つまり、預貯金で持っていたら、実質的なお金の価値はほとんど増えることはないのです(利子がつくので、見た目は増えます)。

[ 1970年1月から2005年12月の年平均リターン ]

- 国内株式

- 9.6%

- 外国株式

- 9.1%

- 国内債券

- 6.6%

- 外国債券

- 4.1%

- 定期預金

- 3.8%

- インフレ率

- 3.3%

出典 : お金は銀行に預けるな(勝間和代)p59

その点、株式や債券はインフレ率を大きく上回るパフォーマンスをあげています。どちらを選ぶかは自由ですが、このデータはひとつの事実として覚えておくことをオススメします。

インデックス運用の具体的な進め方

インデックス運用では、個々人の現在の経済状況や、これから一生のうちに得られる現金、失われる現金などを計算し、そこから「リスク許容度」を導き、目標資産を決め、そして「アセットアロケーション」を決めなければいけません。

ほんとうはそんな風にややこしいプロセスをたどらないといけないのですが、それでは開始までに時間を要するし、けっこう手間も必要です。そこで、ここではいちばん簡単にはじめられる方法を紹介します。

それは、「バランスファンドを活用したインデックス運用」です。

インデックス運用というのは、平たく言うと「世界経済全体を買う」というものです。それはつまり世界全体の株や債券を買うということですが、そんなこと個人レベルでは不可能です。

そこで、投資信託を活用します。投資信託というのは、多くの投資家からお金を集めて、それをひとまとめにしてプロが運用するというものです。プロ(運用会社)は個人にはできない、世界中の株や債券への投資を低コストでおこなえるのです。

その投資信託の中でも「インデックスファンド」というインデックスに連動するように作られたものを、さらにその中でも株だけではなく債券にも投資している「バランスファンド」を選びます。

なぜ債券も混ざっているものを選ぶのかというと、資産の変動を小さくするためです。株と債券は長期的には上昇しながらも、短期的には上げたり下げたりしますが、株と債券はそのときに別方向に動く関係があるのです。

真逆に動くというわけではないですが、別の値動きの資産を保有することで、資産全体の変動を小さくしてくれます。つまり、リスクが小さくなるのです。

そんなわけで、債券を含んだバランスファンドをおすすめしています。もちろん、「わたしはリスク高くてもいいから、株だけにしたいのよ!」という場合は止めません。僕も債券へは投資してないし、それでもいいと思います。

以下が、オススメの投資信託とその組み合わせです。手数料が安く、多くのインデックス投資家に認められているファンド(投資信託)を選びました。

[ セゾン・バンガード・グローバルバランスファンド ]

世界最大級の運用会社「バンガード社」を通じて世界中の株式・債券へ投資するファンドです。セゾン投信だけでしか販売されていないので、セゾン投信の口座開設が必要です。

[ ジョインベスト・グローバル・バランス・ファンド ]

低コストと安定したパフォーマンスで定評のある、中央三井のファンドを通して世界中の株式・債券へ投資するファンドです。ジョインベスト証券のみでの販売なので、ジョインベスト証券の口座開設が必要です。

[ STAM グローバル株式インデックス・オープン、STAM グローバル債券インデックス・オープン、STAM TOPIXインデックス・オープンの3つの組み合わせ ]

3つそれぞれが、おそらく同内容のファンド中でいま最も手数料の安いファンドです。ただ、自分で割合を考えたり調整したりしなければいけないので、それが手間に感じる場合は上記2ファンドから選ぶといいと思います。SBI 証券などで購入できます。

アクティブ運用の具体的な進め方

アクティブ運用の方法は「バリュー投資」「スイングトレード」「デイトレード」などいろいろありますが、ここでは僕がおこなっているバリュー投資について簡単に説明します。

バリュー投資の基本理念は、「価値よりも株価が安くなっている株を買う」です。

まず個別銘柄の価値を算出し、それよりもかなり安いと思える水準で買います。そして、株価が価値と同等かそれ以上になったときに売ることで、利益を得るのです。

どのようにして価値を算出するのか、ということがポイントになりますが、それは非常に難しいのでここでは説明しません。不親切でごめんなさい。

それだけではアレなので、倒産しない(と思われる)企業の選び方だけ説明します。

各証券会社にだいたいある「スクリーニング」という機能を使います。ここでは、SBI 証券のスクリーニング機能を使ってみましょう(SBI 証券の場合は口座開設しないと使えません)。

SBI 証券の場合は、サイトを開き上のタブの左から3つ目、以下の画像の「国内株式」というボタンをクリックしたあと、さらに「スクリーニング(銘柄条件検索)」というボタンを押すと条件の入力画面があらわれます。

(ほんとうは画面をお見せしたいのですが、著作権の問題で不可能です。文字だけの解説でご勘弁を。)

そこに、以下の条件を入力します。

市場設定 : 「東証1部」以外のチェックをはずす

PER : 最大値 12

PBR : 最大値 0.8

ROE : 最小値 5

時価総額(10億円) : 最小値 10

自己資本比率 : 最小値 70

そして、「検索実行」を押します。すると、数十銘柄が出てくると思います。こんどは、MSNのサイトを開いて、スクリーニング結果に出てきた銘柄ひとつひとつを調べていきます。

まず、ページ上部の「株価・投資信託検索」というところに銘柄コードを入れて「検索」ボタンを押します。次に、左サイドバーにある「財務諸表」をクリックします。

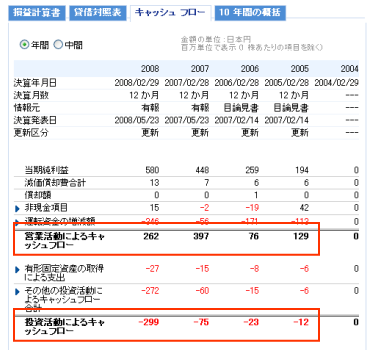

さらに、ページ中央部に出てくるメニュー「損益計算書」「貸借対照表」「キャッシュフロー」「10年間の概括」の中から「キャッシュフロー」を選びます。そこに出てくる以下の数値が、5年間すべてでプラスとなっているものを選別します。

[営業活動によるキャッシュフロー] + [投資活動によるキャッシュフロー]

上記の例エーアイテイー(9381)では、以下のようになります。

2004年 : なし

2005年 : 117

2006年 : 53

2007年 : 322

2008年 : -37

2004年のデータが無いこと、そして2008年の数値がマイナスになっていることから、この銘柄は見送り(除外)ということになります。

こうして残った銘柄は、とりあえずOKです。本当はまだまだ見たい情報はありますし、絶対安全などということはないですが、スグには倒産しないと思います。

最後に「投資は自己責任」

投資は自己責任です。

これは実際的な意味でも、そして精神的な意味でも言えることです。損したときに他人のせいにしてしまう人には、投資は向いていないと思います。常に、自分の資産が損なわれる可能性があることを覚悟していなければいけません。

冷たいことを言うようですが、このページに載せている情報であなたが損失を出しても、僕は責任を取れません。誰も、あなたの損失を埋めてくれることはないのです。

投資をしないということを決めるのも、ひとつの決断・勇気です。僕は投資をしていますが、まわりの友達には誰一人として投資家はいません。それもいいと思います。

資産が減少する可能性がある。あるいは、なくなってしまうこともある。そういうことをふまえたうえで、それでも投資しようという場合はがんばってください。応援しています。

長くなりましたが、さいごに。

これから投資をはじめるあなたが、うまく資産を増やせるように祈っています。僕もずっと市場に居続けるつもりです。いっしょにがんばりましょう!