投資成績に大きなインパクトをあたえる投信の「運用管理費用(信託報酬)」とは

投資において「コストがいくらかかるか」は非常に大事です。なぜなら、コストは投資成績(パフォーマンス)に大きく影響するからです。

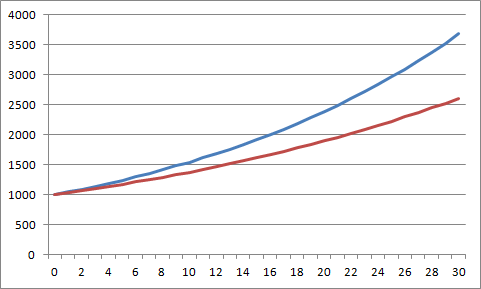

たとえば1000万円を投資するとします。年間利回り5%のふたつの金融商品があり、ひとつは年率1%のコスト、もうひとつは2%のコストがかかるとします。

- 金融商品(A) : コスト1%

- 金融商品(B) : コスト2%

それぞれの商品で20年間運用すると、コスト1%のほうは約2191万円、コスト2%のほうは約1806万円になります。その差はなんと385万円。はじめの運用資産の40%ほどの金額の差がつきます。

この例えは「はじめに1000万円投資、20年間運用」のケースですが、運用資産の金額が大きくなればなるほど、また期間が長くなればなるほど、さらに差は大きなものとなります。いわゆる「複利効果」です。

参考 : 複利のチカラで億万長者

投資において、とりわけ長期にわたる資産運用において「コストは非常に大事」なのです。

個人の資産運用に欠かせない投資信託

自分で銘柄選びをするにせよ、インデックス投資をするにせよ、個人投資家にとって投資信託は欠かせない存在です。

日本経済の成長率が低下してきた現在、世界全体の成長にかけるグローバルな分散投資が注目をあびています。

国内株式市場の指数である「日経平均株価」「TOPIX」への投資だけでは、分散投資とはいえません。それは「日本株への集中投資」です。外国株や国内債、外国債に投資することが資産運用のだいじなポイントです。

しかし世界中に分散投資するといっても、ひとつひとつ銘柄を見ることなどできないし、為替手数料などのコスト面も大きな負担になります。運用先を選別して管理するなんてとてもできません。

そこで使うべきなのが、投資信託です。投資信託を活用すれば、国内株式・外国株式・国内債券・外国債券などへの分散投資が、1万円くらいの少額資金ではじめることができます。

資産運用において「長期投資」「分散投資」は非常に大事ですが、そのふたつをカンタンに実践できるのが投資信託の良いところ。個人投資家の資産運用に欠かせない投資対象なのです。

でも「運用管理費用」というコストが大きい

投資信託にもコストがかかります。「購入手数料」「運用管理費用(信託報酬)」「売却手数料」「信託財産留保額」などです。

- 購入手数料

- 購入するときにかかる手数料

- 運用管理費用

- 保有しているときにかかる手数料

- 売却手数料

- 売却するときにかかる手数料

- 信託財産留保額

- 売却時に信託財産に残す金額

これらの手数料は資産運用のコストとして、ファンドに投資するときにきちんと把握しておくべきものです。特に大事なのが、保有しているときにかかる「運用管理費用」です。

運用管理費用は以前は「信託報酬」と呼ばれていましたが、最近は運用管理費用という呼び方がつかわれているようです。このコストはパフォーマンスに大きく影響します。なぜなら、ファンドを保有しているあいだ毎日かかるからです。

運用管理費用は、販売会社・運用会社・受託会社のファンドにかかわる3つの会社が受け取る報酬で、「年率1.5%」というかたちで表示されます。

「年率」という表現ですが、実際には毎日、信託財産から差し引かれます。ファンドの値段である基準価額は毎営業日、発表されますが、その価格はすでに運用管理費用が引かれたものであるということです。

1%のコストのちがいが大きな結果の差を生む

ここで思い出してほしいのが、冒頭で紹介したコストのちがう2つの金融商品の例です。長期投資では、1%のコストがパフォーマンスに大きく影響することを説明しました。

こんどは実際に運用されている「インデックスファンド225」「フィデリティ・日本成長株・ファンド」をくらべてみましょう。コストやパフォーマンスなどの情報はモーニングスターで確認しました。

参考 : 投資信託のモーニングスター

- インデックスファンド225 : コスト0.56%(実質)

- フィデリティ・日本成長株・ファンド : コスト1.75%(実質)

この2つは、国内株式を中心に運用するファンドの純資産残高ランキング上位から、ETF以外の商品でいちばん順位の高い「インデックスファンド」「アクティブファンド」として選びました※。

「インデックスファンド225」は市場平均に連動することを目指すインデックスファンドであり、「フィデリティ・日本成長株・ファンド」は市場平均を超える成績を目指すアクティブファンドです。

一般的に、銘柄選定などの手間がほとんどかからないインデックスファンドは低コスト、プロが分析と銘柄選定をおこない、ときには企業訪問がおこなわれるなど手間のかかるアクティブファンドはコストが高いとされています。

仮に年率5%のパフォーマンスで30年間運用された場合、2つのファンドにそれぞれ1000万円の初期投資をおこなうと、運用資産は以下のようになります。

30年間で、なんと1000万円以上の差がつきました。2つのファンドのコストの差は1.19%であり、数字としては小さく感じます。しかし長期投資をおこなううえでは、それは非常に大きな違いなのです。

ちなみに、直近10年間のパフォーマンス(トータルリターン)はそれぞれ、「インデックスファンド225」が年率5.44%、「フィデリティ・日本成長株・ファンド」が3.34%です※。

※ 2014年11月7日現在のデータです。

投資するときはコストに気をつけよう

というわけで、投資において「コスト」は非常に大事です。とりわけ投資信託の「運用管理費用」には注意が必要です。

運用管理費用をはじめとしたコストは、ファンドの説明書である「目論見書」にきちんと記載されています。投資するときにはかならず確認しましょう。

もし同じような内容のファンドがあるなら、まずはそれぞれの運用管理費用をくらべるといいかもしれません。今後の資産運用に大きなインパクトをあたえる可能性をふまえて、コストをきちんと比較しましょう。

関連記事

-

-

投資成績への影響大!タイミング投資の売り時と買い時

以前、セゾン投信と日本郵便の資本提携について書きましたが、そのセゾン投信の中野晴啓社長の新しい著書「

-

-

ストラテジック・バリュー・オープン(真価論)の残高は4500億円!?

日経新聞のスクランブルというコーナーに「頼りない日本株投信 相場の波乱止められず」という記事が掲載さ

-

-

セゾン投信と日本郵便の資本提携でファンドのコストは上がる?

セゾン投信の公式サイト 日本郵政グループの日本郵便が、バランス型ファンド「セゾン・バンガード・グロー

-

-

「毎月分配型?」「ファミリーファンド方式って何?」投資信託の分類まとめ

投資信託協会の公表している統計データによれば、2014年11月末の公募証券投信の数は5,366本です

-

-

日本で買えるバンガードETFとインデックスファンドまとめ

米国バンガード社の運用ファンドのなかで、日本国内で買えるものをまとめました。バンガードのETF、イン

-

-

野村ターゲットプライス「日経225」(愛称 : タッチ&スイッチ)の商品性

出典 : 野村證券の公式サイト 先日「野村時間分散投資『日経225・国内債券』」(限定追加型)という

-

-

低コストのファンドを運用する「直販投信」会社まとめ

「直販投信」という言葉があります。これは、直販投信会社(運用会社)、もしくはその会社が運用するファン

-

-

投信の「特別分配金」とは?普通分配金との違いと税金について

職業柄、資産運用について高齢者の方とお話しすることが多くあります。 ぼくの主観なので偏りはありますが

-

-

毎月分配型のインフラ関連株投信がうりふたつ?

少額投資非課税制度(日本版ISA=NISA)をおもに利用しているのは60歳代以上の高齢者です。その割

-

-

値動きの大きい「レバレッジ型ETF」と「インバース型ETF」の活用法と注意点

ハイリスク・ハイリターンの金融商品に投資したい。現物取引だけでは得られない大きなリターンを得たいけど